Vermögens- & Ruhestandsplanung

Warum ist eine ganzheitliche Vermögens- & Ruhestandsplanung wichtig?

Die meisten Deutschen steuern planlos auf Ihren Ruhestand zu. Gerade einmal jeder Fünfte hat eine konkrete Vorstellung, welches tatsächliche Ruhestandseinkommen er voraussichtlich haben wird. Nur 41 % der Deutschen glauben, dass Sie Ihren gewohnten Lebensstandard nach dem Erwerbsleben erhalten können.

Die zentrale Frage der persönlichen Vermögens- und Ruhestandsplanung ist:

Wie hoch wird mein voraussichtliches Ruhestandseinkommen nach Steuern, Abgaben und Inflation sein?

Welches Netto-Einkommen werde ich im Ruhestand zum Leben tatsächlich zur Verfügung haben?

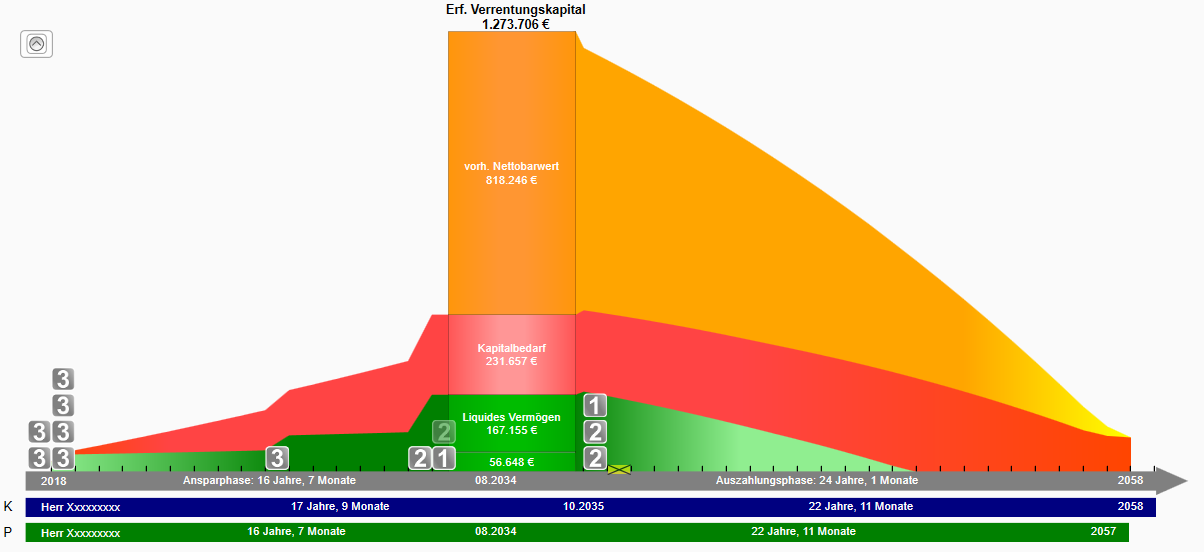

In der Beratungspraxis ist festzustellen, dass Mandanten oftmals keine klare eigene Zielsetzung haben. Meist wurden verschiedene Einzelverträge bei unterschiedlichen Beratern abgeschlossen. So ist ein ein Flickenteppich aus einzelnen Vorsorgeverträgen entstanden, die nicht aufeinander abgestimmt sind.

Eine systematisch optimierte Vermögensstrategie, welche klar auf die persönlichen Ziele des Mandanten ausgerichtet ist, gibt es in der Regel nicht. Ein detaillierter Gesamtüberblick über die aktuelle und zukünftige Vermögens- und Ruhestandssituation fehlt.

Dabei würden sich über 75 % der Menschen genau solch einen wichtigen Überblick wünschen.

Wie ist es um Ihre Vermögens- und Ruhestandsplanung bestellt? Wo stehen Sie heute?

Wie hoch soll Ihre zukünftige Wunschversorgung im Ruhestand sein?

Eine ganzheitliche Vermögens- & Ruhestandsplanung gibt Ihnen wichtige Antworten auf folgende Fragen:

- Wie sieht aktuell meine Vermögensbilanz insgesamt aus?

- Wie hoch sollte mein zukünftiges Ruhestandseinkommen sein?

- Wie hoch ist meine bereits vorhandene Ruhestandsversorgung (laufende Renteneinnahmen / Ruhestandsvermögen)?

- Welche Netto-Kaufkraft wird meine Versorgung nach Steuern, Abgaben und Inflation tatsächlich noch haben?

- Welche Netto-Versorgungslücke besteht zu meiner angestrebten Wunschversorgung?

- Mit welcher Optimierungsstrategie kann ich eine vorhandene Versorgungslücke am effektivsten schließen?

- Wie kann ich Steuervorteile und staatliche Förderungen sinnvoll nutzen?

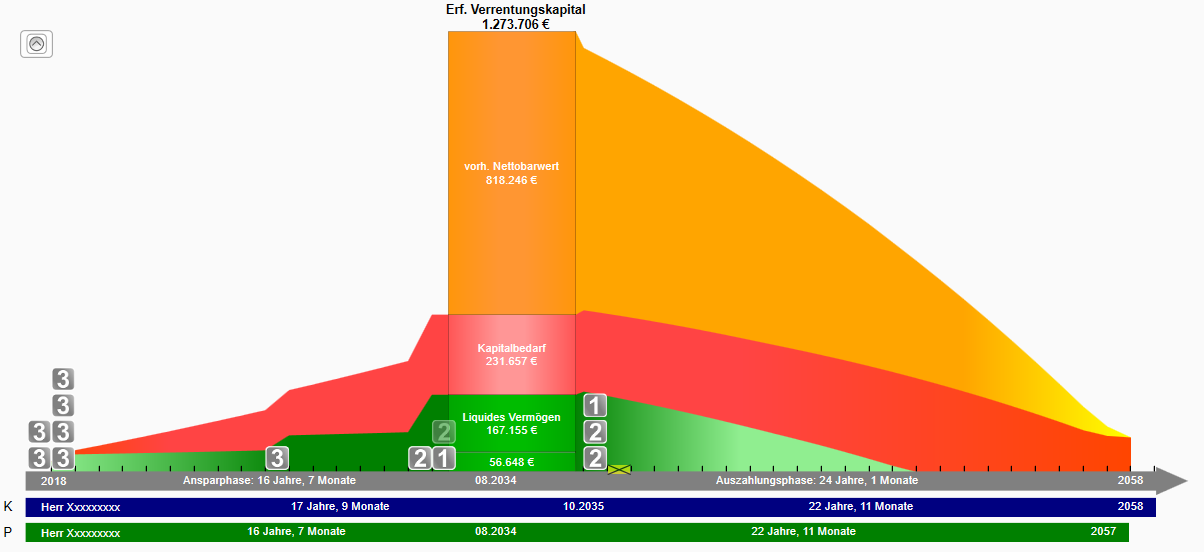

- Kann ich es mir leisten eventuell auch früher in den Ruhestand zu gehen?

- ….

Eine unabhängige Vermögens- und Ruhestandsberatung bietet Ihnen die optimale Grundlage, um nachhaltig richtige Entscheidungen treffen zu können!

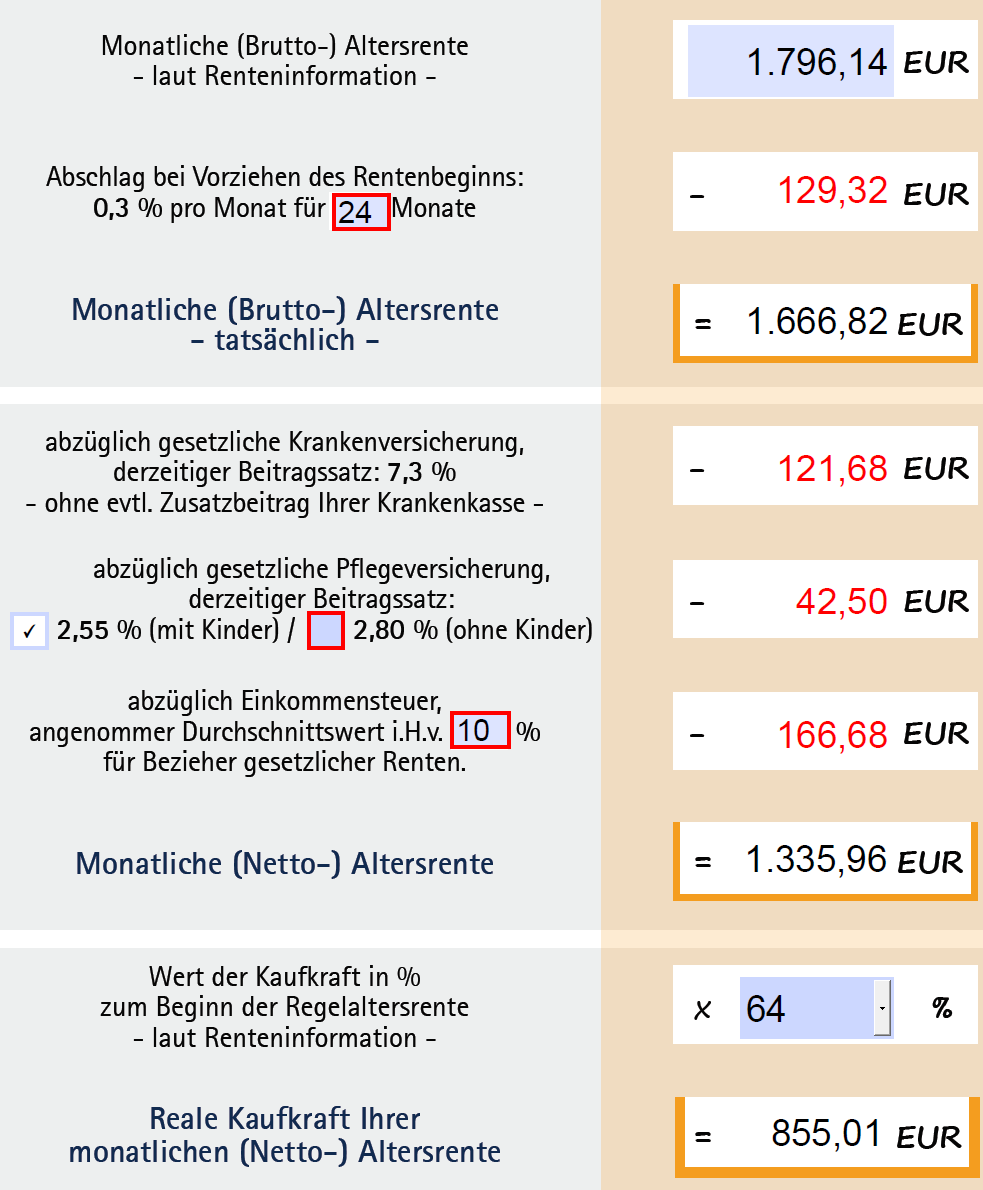

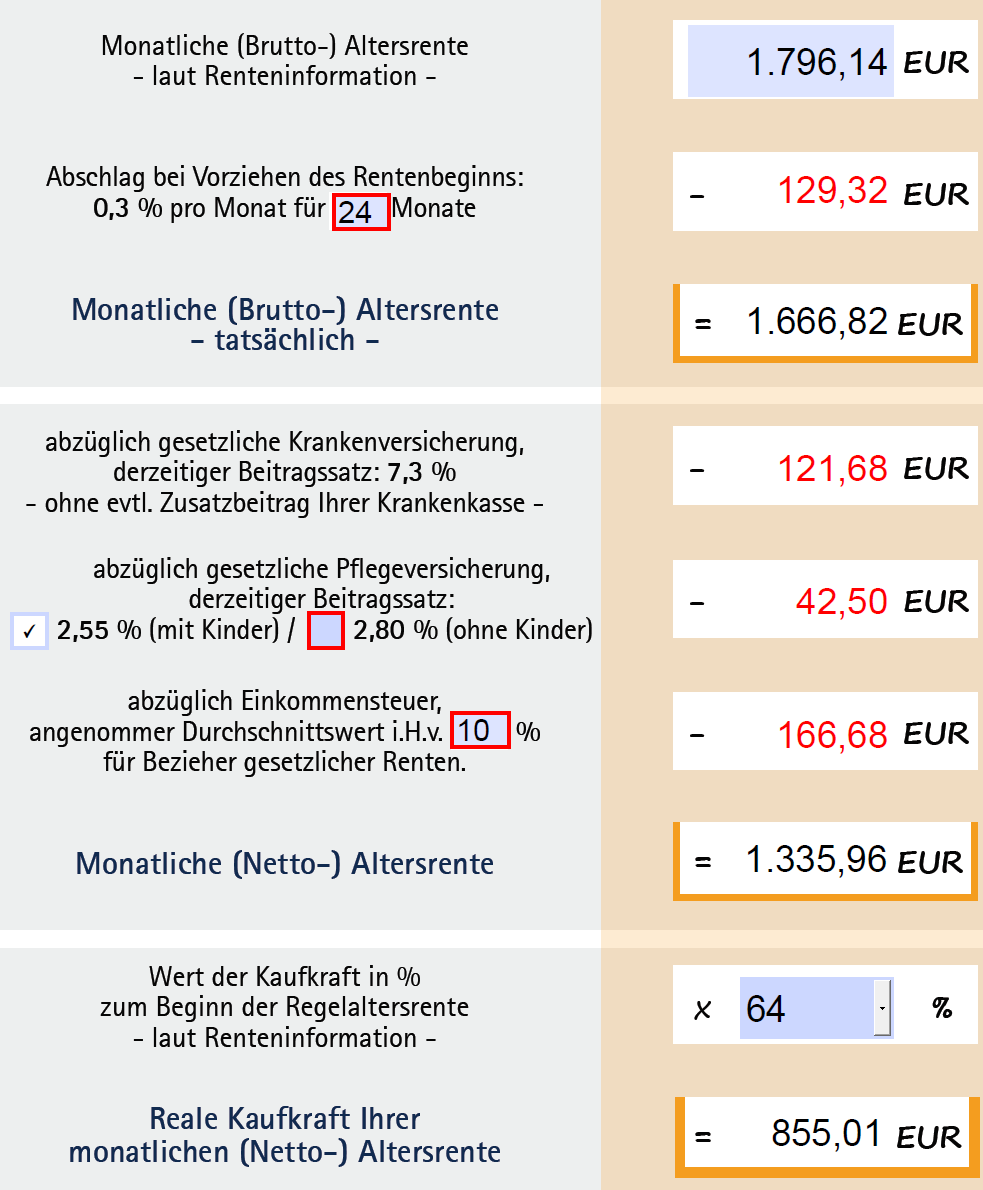

Praxisbeispiel: Wieviel bleibt von der gesetzlichen Rente tatsächlich zum Leben übrig?

Klara Klever ist 37 Jahre alt und hat 2 Kinder. Sie plant anstatt mit 67 Jahren bereits 2 Jahre früher in Rente zu gehen. Ihre Regelsaltersrente mit 67 Jahren wird laut Auskunft der Deutschen Rentenversicherung monatlich 1.796,14 € betragen. Das ist doch gar nicht so schlecht denkt Klara, schließlich hat Sie auch noch privat etwas vorgesorgt.

Wie hoch wird die monatliche Nettorente bei einem vorgezogenen Rentenbeginn mit 65 Jahren tatsächlich sein? Wieviel bleibt Klara monatlich zum Leben übrig, wenn wir Steuern, Abgaben sowie einen Kaufkraftverlust von 1,5 % p. a. berücksichtigen?

Im Ergebnis bleiben Klara Klever von der ausgewiesenen Brutto-Rente in Höhe von 1.796 € tatsächlich gerade einmal 855,01 € reale Nettorente zum Leben übrig.

Dieses Praxisbeispiel verdeutlicht, wie wichtig es ist, sich rechtzeitig mit der persönlichen Ruhestandsplanung zu befassen und die persönliche Gesamtsituation ganzheitlich zu analysieren.

Wertvolle Tipps, die Sie bei der Vermögensplanung unbedingt beachten sollten!

Tipp 1: frühzeitige Ruhestandsplanung lohnt sich gleich mehrfach!

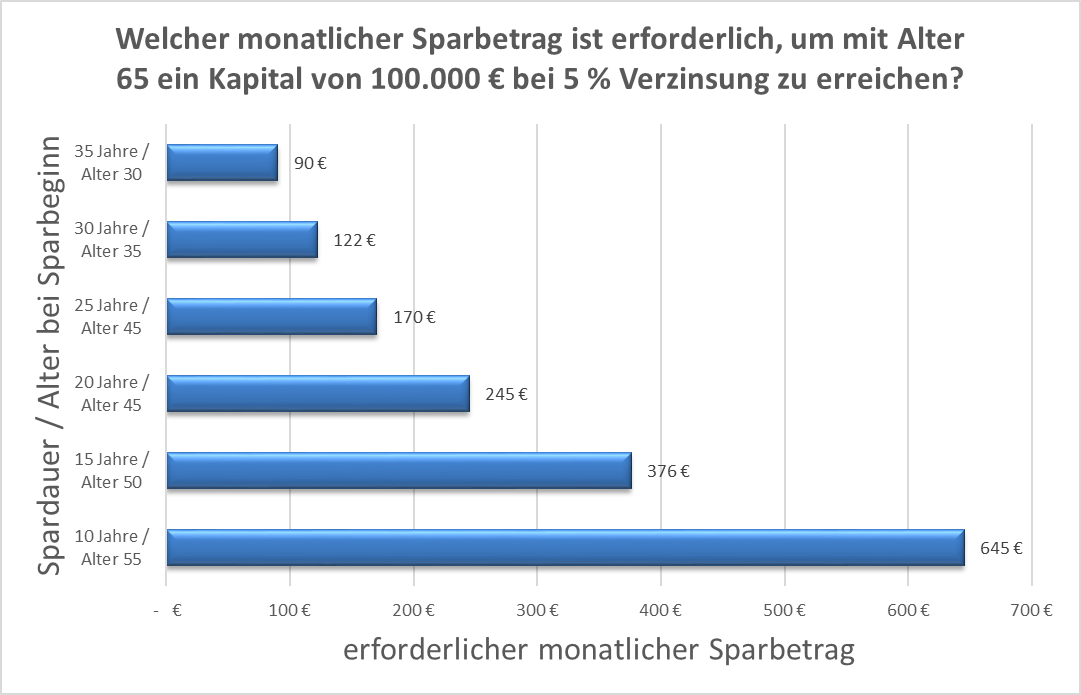

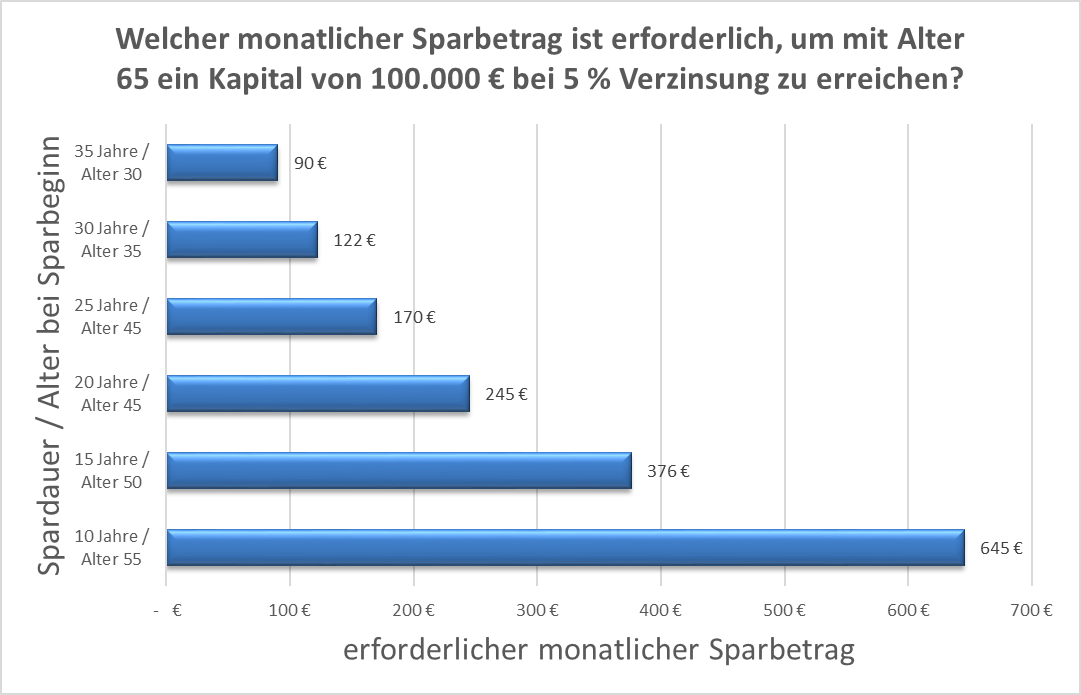

Je früher Sie mit Ihrem Vermögensaufbau beginnen, desto länger arbeitet Ihr Vermögen und der Zinseszinseffekt für Sie:

Beispiel: Es soll ein zusätzliches Ruhestandsvermögen von 100.000 € ansparen werden.

Frühzeitiger Sparbeginn mit Alter 35 (Anspardauer 30 Jahre): => monatliche Sparrate von 122 € / Einzahlung insgesamt: 43.963 €

Verspäteter Sparbeginn mit Alter 55 Jahre (Anspardauer 10 Jahre): => monatliche Sparrate von 645 € / Einzahlung insgesamt: 77.408 €

Im Vergleich benötigt der “Verspätete Sparer” mit nur 10 Jahren Anspardauer mehr als die 5-fache Sparrate. Er bezahlt insgesamt 33.444 € mehr an Beiträgen als der frühzeitige Sparer mit 30 Jahren Anspardauer!

Dieses Beispiel zeigt: Je früher Sie mit dem Vermögensaufbau beginnen, dest0 größer sind die Vorteile:

- Sie benötigten eine deutlich geringere Sparrate.

- Sie haben einen deutlich geringeren Kapitalaufwand.

- Sie erhalten mehr Zinsen und Kapitalerträge.

- Sie bekommen bei der Wahl geeigneter Vorsorgestrategien zusätzlich höhere staatliche Förderungen und Steuervorteile.

Tipp: Planen Sie deshalb frühzeitig, nutzen Sie den Zinseszinseffekt und setzen Sie geeignete Strategien auch tatsächlich um!

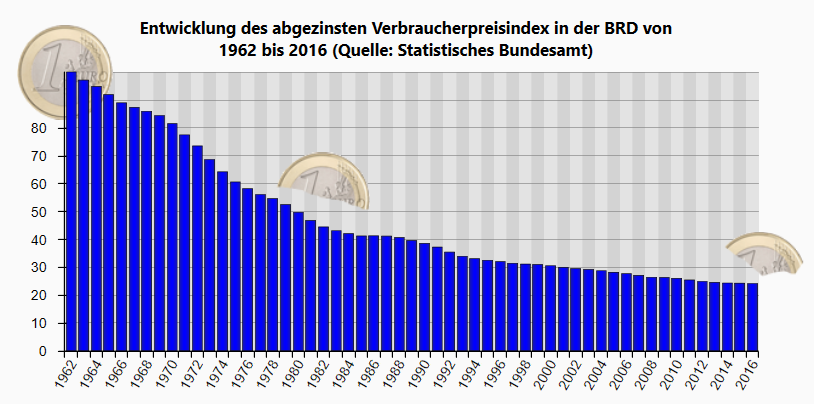

Tipp 2: Planen Sie real, d. h. berücksichtigen Sie die Geldentwertung (Inflation)!

Eine seriöse Ruhestandsplanung sollte unbedingt die zukünftige Kaufkraftentwicklung berücksichtigen. Denn wer die Geldentwertung (Inflation) in seiner Planung nicht berücksichtigt, wird später feststellen müssen, dass sein tatsächliches Netto-Ruhestandseinkommen nicht ausreichen wird, um den gewünschten Lebensunterhalt im Rentenalter zu bestreiten. Die schleichende Enteignung des Vermögens durch Inflation, ist wohl einer der wichtigste Gründe für tatsächliche Altersarmut.

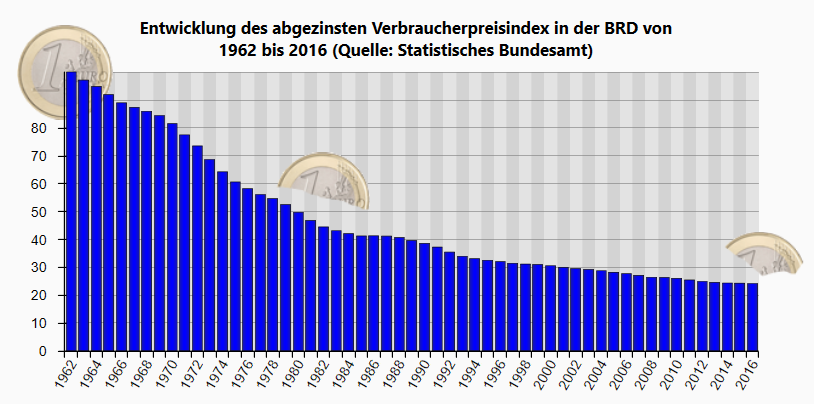

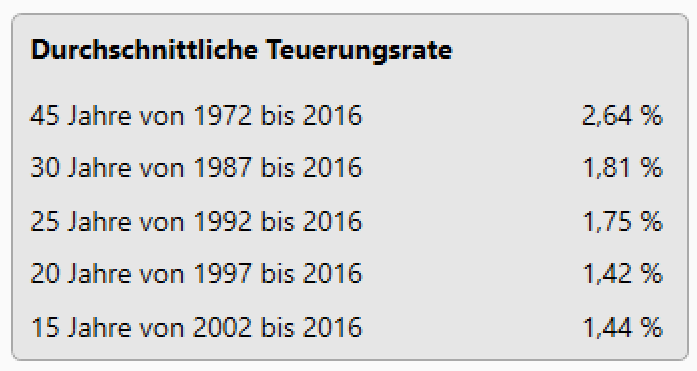

Seit 1962 hat die Kaufkraft eines Euro über 75 % an Wert verloren. Ein Euro hat nur noch eine Kaufkraft von 24 Ct. im Jahr 2016.

Wer beispielsweise monatlich 1000 € Nettoeinkommen haben möchte, der benötigt bei einer angenommen Inflation von 1,5 % p.a. in 20 Jahren 1.347 € und in 30 Jahren bereits 1.563 €, um die Kaufkraft zu erhalten.

Beachten Sie, dass die Geldentwertung auch nach dem Ruhestandsbeginn leider nicht verschwindet!

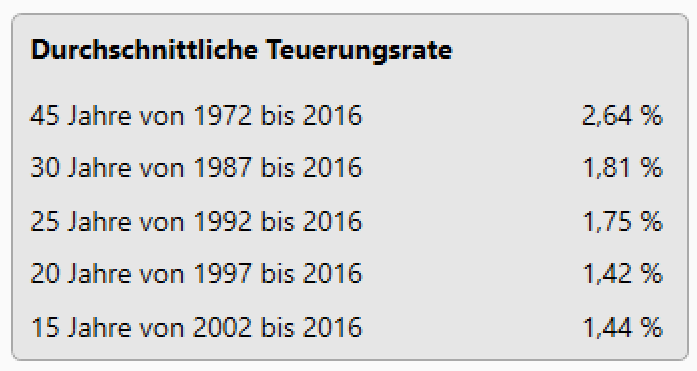

Tipp: Bei der langfristigen Planung sollte von einer jährlichen Inflationsrate von mind. 1,5 % bis 2 % ausgegangen werden. Denn insbesondere die inflationäre Geldpolitik der Europäischen Zentralbank birgt die Gefahr einer zukünftig deutlich höheren Inflationsrate!

Das angestrebte offizielle Inflationsziel der Europäischen Zentralbank beträgt ebenfalls 2 %.

Tipp 3: Steuern und Krankenversicherungsabgaben nicht vergessen!

Auch im Ruhestand müssen Sie Steuern und Krankenversicherungsabgaben bezahlen! Die Besteuerung von Alterseinkünften wurde mit dem Alterseinkünftegesetz ab 2005 neu geregelt. Mit der zunehmenden (nachgelagerten) Besteuerung von Alterseinkünften steigt die Steuerbelastung zukünftiger Rentner. Für Erstrentner des Jahres 2017 beträgt der Besteuerungsanteil gesetzlicher Renten bereits 74%. Ab dem Jahr 2040 müssen Erstrentner 100% der Renteneinkünfte versteuern.

Aufgrund der demographischen Entwicklung steigt die Lebenserwartung zunehmend. Zukünftig ist daher auch von steigenden Krankenversicherungsbeiträgen auszugehen. Privatversicherte haben in der Rente i. d. R. eine deutlich höhere Beitragslast zu finanzieren als gesetzlich Versicherte in der Krankenversicherung der Rentner. Die Ersparnisse in der Privaten Krankenversicherung sollten deshalb sinnvoller Weise bereits frühzeitig in die Ruhestandsversorgung investiert werden.

Tipp 4: Staatliche Zuschüsse und steuerliche Förderungen sinnvoll einbeziehen!

Steuervorteile und staatliche Förderungen können im Laufe der Zeit mehrere Zehntausend Euro ausmachen. Die steuerliche Optimierung spielt daher bei der Vermögens- & Ruhestandsplanung oftmals eine wichtige Rolle. Die ganzheitliche Betrachtung sollte dabei sowohl die Ansparphase als auch die Auszahlungsphase analysieren, um die optimale Aufteilung der Sparbeiträge auf verschiedene Anlagemöglichkeiten zu gewährleisten.

Doch Vorsicht! Steuerliche Förderungen sind oftmals auch mit Nachteilen verbunden. Hierzu zählen z. B. Einschränkungen bei der Verfügbarkeit über das Kapital, die eingeschränkte Vererbbarkeit oder Beschränkungen bei der Rendite und den Anlagemöglichkeiten.

Empfehlung: Staatliche Förderungen können vorrangig zum Aufbau der benötigten lebenslangen monatlichen Grundversorgung genutzt werden. Je nach persönlicher Situation können die Möglichkeiten der betrieblichen Altersvorsorge, Riesterrente und der Rüruprente sinnvoll miteinander kombiniert werden. Um auch im Ruhestand über genügend Flexibilität zu verfügen, empfiehlt es sich die gewünschte Gesamtversorgung durch zusätzliche flexible Anlageprodukte sicherzustellen.